最近大家是不是都在焦慮錢的事?

感覺社群滑開,不是誰誰誰又賺爛了,就是各種「再不理財就老了」的警告。特別是學生、剛出社會的朋友,好像每個月薪水到手,付完房租、學費、生活費,就…沒了。想存錢,但又覺得一個月存個三五千塊,是要存到何年何月? 更別說投資了,感覺那是另一個世界的事。

老實說,我自己剛開始也是這樣。看著戶頭裡的數字,別說拿去「錢滾錢」了,光是不要變成月光族就已經用盡全力。 這種感覺真的很差,好像被困住了。不過,後來我發現一件事,理財這東西,跟你很有錢或很會算數學,關係真的不大。

重點一句話

理財的起點,不是你有多少錢,而是你怎麼「想」錢這件事。改變腦袋,比什麼都重要。

別想了,先從最小的一步開始

很多人卡關,是因為覺得「本金不夠」。覺得至少要有個幾萬、幾十萬才能開始。錯!完全錯了。理財像健身,你不會第一天就想舉100公斤吧?一定是從最輕的啞鈴開始。

所以,忘了那些複雜的K線圖、財報分析。你的第一個任務超級簡單:

- 開一個證券戶:現在很多券商線上就能開好,超方便。 這一步只是創造一個「錢的專屬房間」,沒壓力。

- 每月「自動」扣款3000元:對,就三千。設定好你發薪日的隔天,直接從薪轉戶頭扣到證券戶。這筆錢就當作它消失了,眼不見為淨。

- 買一支「大盤ETF」:不用選股。在台灣就買元大台灣50 (0050) 或富邦台50 (006208);想碰美股可以考慮追蹤S&P 500的VOO。這些東西簡單講,就是一次買下台灣或美國最強的一批公司,讓它們幫你打工。

就這樣。真的。這個動作的目的不是讓你馬上發財,而是「建立習慣」和「克服心魔」。當你連續做了三個月、半年,你會發現,欸,投資好像也沒那麼可怕。而且戶頭裡還真的多了一筆「不小心」存下來的錢。

新手裝備怎麼選?台股 vs 美股 ETF

當你開始習慣每月投入後,可能會好奇,到底買台股ETF (像0050) 好,還是直接衝美股ETF (像VOO)?這個問題沒有標準答案,看你在意什麼。我把它們的差異用很白話的方式整理一下。

| 投資工具 | 適合誰 | 優點 | 我自己覺得的缺點... |

|---|---|---|---|

| 台股ETF (0050/006208) | 超級新手、不想處理換匯問題的人。 | 超級簡單,用台幣就能買。而且你每天看新聞聽到的公司,像台積電,就在裡面,很有親切感。 交易方便,手續費也透明。 | 市場比較小,而且風險超級集中在半導體產業。台積電一感冒,整個0050就跟著打噴嚏。內扣費用跟美股比起來,真的高蠻多的。 |

| 美股ETF (VOO) - 透過複委託 | 想碰美股但又怕麻煩,願意多付一點「代辦費」的人。 | 用你現有的台股券商App就能下單,不用另外開海外戶頭,金流全在台灣,有問題找台灣客服,很安心。 | 手續費是硬傷! 很多券商有低消,你買的金額不大,手續費會吃掉你不少獲利。對小資族來說,非常不划算。 |

| 美股ETF (VOO) - 透過海外券商 | 願意花點時間研究,想省錢、長期投資的玩家。 | 交易手續費趨近於零! 標的選擇多到爆炸,可以直接參與全球最大市場。長期來看,省下的費用很可觀。而且現在很多海外券商都有中文介面了。 | 要自己處理國際匯款,有一筆電匯費。開戶要多做一點功課,填一些英文資料。然後,股息會被美國政府預扣30%的稅,雖然資本利得不用,但看到股息被打折還是會有點心痛。 |

台灣 vs 美國的視角差異,這點超重要

這邊要特別聊一下台灣投資者和美國投資者在資產配置上的一個有趣差異。在美國,理財顧問或像Bogleheads這種論壇,常常會討論「美國市場 vs 國際市場」的配置比例。 很多人可能會覺得奇怪,美國市場不就是世界中心了嗎?但他們依然會建議配置20%-30%的非美國資產,來分散風險。 因為歷史上,美國股市也曾有過「失落的十年」,那段時間反而是國際市場表現更好。

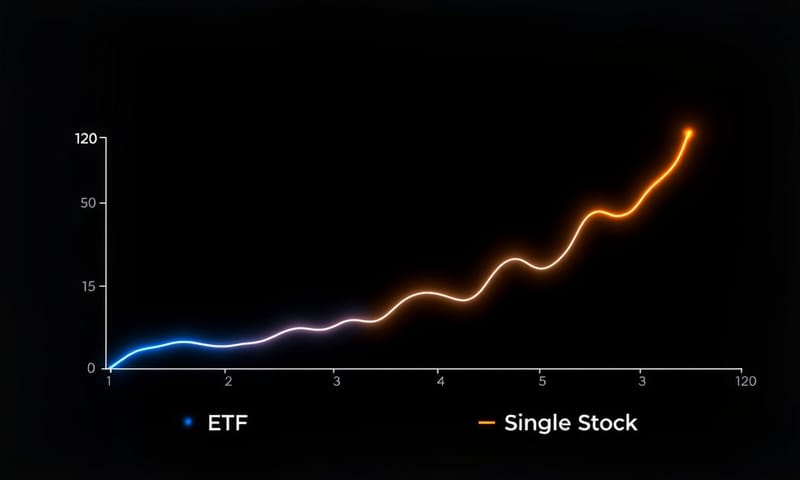

但反過來看台灣,我們的市場相對小,而且跟美國科技股連動性非常高。 所以,對台灣投資者來說,「只」投資台股(像是All in 0050),其實風險是超級集中的。這跟一個美國人說他只投資美股(All in VOO)是完全不同的概念。VOO裡面有蘋果、微軟、亞馬遜等500家橫跨不同產業的巨頭,而0050光是台積電就佔了快一半。 這也是為什麼我會建議,當你有一點基礎後,可以試著把一部分資金放到美股大盤ETF,做到真正的市場分散。

新手最常犯的錯(其實我也是)

理財路上踩坑是正常的,重點是不要被同一個坑絆倒兩次。這邊列幾個我以前也犯過的蠢事:

- 每天看盤,心情跟著數字上下:超浪費時間!你買的是ETF,是長期投資,不是在賭博。刪掉那些看盤軟體,專心上班上課,幾個月看一次就好。

- 聽到「明牌」就衝動買進:不管是同學、同事還是哪個網紅報的牌,通通不要信。你連那家公司是做什麼的都不知道,憑什麼把辛苦賺來的錢丟進去?

- 市場一跌就嚇到賣光光(殺在阿呆谷):這是最慘的。下跌的時候,定期定額反而能讓你買到更多便宜的單位,這是好事!要做的不是賣出,而是確認你的扣款還在繼續。

- 想「抄底」,結果抄到半山腰:沒人能預測市場最低點在哪。所以才要用「定期定額」,不管高低點都買,長期下來成本就會被平均,這才是最適合新手的策略。

結語:所以,你卡在哪?

講了這麼多,其實理財的本質就是「開始」跟「持續」。 不用追求完美,也不用等「存到第一桶金」。就從這篇文章關掉之後,去開個戶,設定每月3000元的定期定額開始。這可能是你為未來的自己,做過最棒的決定之一。

那你呢?你踏出第一步了嗎?是開始存錢、買零股還是定期定額ETF?或者,你還卡在哪個讓你猶豫不決的關卡?在下面分享一下吧,說不定你的問題,也是別人的問題。