為什麼要分類?不是知道股票債券就好了嗎

每次跟人聊投資,很多人都會說,啊不就是買股票、買債券、放定存這幾樣。道理好像很簡單。但...我覺得事情沒這麼單純。今天不想聊那些大家都知道的工具介紹,想聊點不一樣的。嗯...我想說的是,把投資工具分類,它的重點,其實不是幫你「認識」這些工具,而是幫你「管理」自己的心態和行為。

這該怎麼說呢...你想想看,如果你的投資組合裡,有很投機的加密貨幣,也有用來養老的長期債券基金,你把它們都當成「投資」,用同一種心情去看待,那市場一有風吹草動,你可能就會做出很奇怪的決定。比方說,因為恐慌,把你根本不該動的養老金賣掉,去補投機部位的虧損。這就是沒分類的後果。

簡單講,分類的本質,是給每一筆錢一個「角色」和「任務」。就像球隊裡,有前鋒、有後衛,你不會叫後衛去衝鋒陷陣。給錢一個角色,你才知道在什麼情況下,該對它有什麼樣的期待。這個概念很重要,因為它能幫你在市場混亂時,穩住自己。

不只是分「種類」,而是分「目的」

傳統上,我們都學著把資產分成股票、債券、現金這些類別。 這沒錯,是基礎。但我覺得,對一般人來說,用「目的」來分,可能更實際。這是我自己習慣的方式,不一定對每個人都適用,但可以參考看看。

我會把手上的投資,想像成四個不同功能的部隊:

- 成長引擎部隊:這部分是核心攻擊手,目標是追求長期、最大的資本增值。這裡的錢,放下去就是預計好幾年不會動的。

- 穩定基石部隊:這是防守中堅。市場大跌的時候,要靠它穩住陣腳,甚至提供反擊的彈藥。

- 現金活水部隊:就是你的預備隊和後勤。隨時可以調用,應付突發狀況,或是抓住市場突然出現的機會。

- 樂透選項部隊:這部分...老實說,就是滿足一下自己的投機慾望。用一點點無傷大雅的錢,去玩一些高風險高報酬的東西。

你看,這樣分了之後,每一塊錢的任務是不是就很清楚了?當「樂透選項」裡的錢歸零了,你會很心痛,但你知道這不會影響到你退休的主力「成長引擎」。這種心理上的隔離,我覺得比什麼技術分析都重要。

一個對照表,看看不同「部隊」的配置

為了更清楚,我弄了個簡單的表格。這只是我的個人看法,不是什麼投資建議,你得自己思考判斷。

| 部隊角色 | 主要工具範例 | 風險特徵 | 我的看法 |

|---|---|---|---|

| 成長引擎 | 大盤指數ETF (像台灣的0050、美國的SPY)、績優成長股 | 高波動,著眼長期增長,短期可能大幅虧損。 | 這部分是財富累積的主力。心態要很穩,買了就忘了最好。千萬不要因為短期下跌就賣掉。 |

| 穩定基石 | 中期政府公債ETF、投資等級公司債、高股息股票 | 波動較低,提供穩定現金流,但成長性有限。 | 老實說,這部分最無聊,但也最重要。它讓你在股災時睡得著覺,甚至有錢可以加碼。 |

| 現金活水 | 銀行定存、貨幣市場基金、短期票券 | 幾乎沒波動,但會被通膨吃掉。主要考量是流動性。 | 這筆錢是用來救急或撿便宜的,不是用來賺錢的。至少要準備 6 個月以上的生活費。 |

| 樂透選項 | 加密貨幣、個股期貨、小型新創股、任何你聽不懂但感覺很酷的東西 | 極高風險,可能歸零,也可能翻好幾倍。 | 這部分的錢,投入前就要有「丟到水裡」的心理準備。佔比絕對不能高,5% 我都覺得多了。 |

不同的人生階段,部隊的比例當然不同

這個分類框架最有用的地方,在於它的彈性。不同年紀、不同風險承受能力的人,可以調整各個「部隊」的比例。

一個 25 歲的年輕人,他/她的「成長引擎」部隊佔比可能會非常高,例如 70-80%。因為他有很長的時間可以承受市場波動,等待資產成長。 「樂透選項」可能也會大膽一點。

但換成一個 55 歲、準備退休的人,那他的配置肯定完全不同。 「穩定基石」和「現金活水」會是主角,可能佔到 60% 以上。因為他最需要的是保本和穩定的現金流來支付生活開銷,而不是追求高風險的成長。 這也是美國證券交易委員會 (SEC) 網站上給投資人的基本建議,隨著退休年齡接近,要逐步降低股票比例。

來點實際的:台美投資的差異

說到配置,就不能不提我們在台灣投資和投資美國市場的一些根本差異。這不只是標的不同,連遊戲規則都不一樣。

例如稅務,這點差很多。在台灣,我們買賣股票賺到的價差(資本利得)是免稅的,但股利要算進綜合所得稅,或是可以選分離課稅。 還有,單筆股利超過兩萬還要扣二代健保補充保費。 但如果你是投資美股,情況就反過來了。身為外國人,我們的資本利得是免稅的,但現金股利會被預扣 30% 的重稅。 這個 30% 是美國政府直接拿走,對喜歡領股息的人來說,就差非常多。

所以,如果你的策略很偏重「領股息」,在台股操作可能就比在美股有稅務優勢。但如果你的「成長引擎」主要是靠賺價差,那美股市場的廣度和深度,以及資本利得免稅的特點,可能就更有吸引力。

這沒有哪個一定比較好,而是你的策略是什麼?你的「部隊」需要什麼樣的武器?了解這些規則差異,才能做出對自己最有利的配置。

常見的錯誤:把雞蛋分在「看起來不同」的籃子

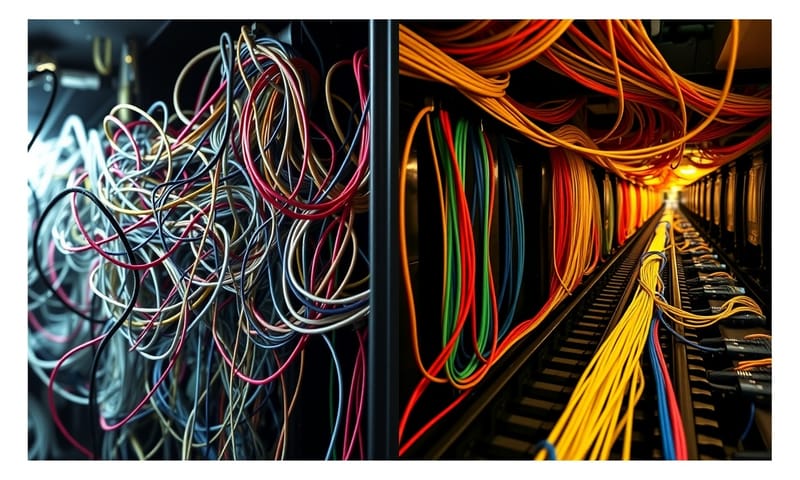

最後,想提一個很多人會犯的錯。大家常說「不要把雞蛋放在同一個籃子裡」,這就是分散風險。 於是很多人就買了很多支不同的股票、不同的基金。但他們沒有意識到,他們買的可能只是「看起來不同」的籃子。

比方說,你買了台積電,又買了追蹤台灣50的0050 ETF,還買了一支以科技股為主的台股基金。你覺得你分散了嗎?其實沒有。因為這些資產的連動性非常高,當台積電大跌時,你的這三個部位很可能一起大跌。

真正的分散,是要在「不同風險屬性」的資產之間進行。 就像前面說的,股票和政府公債的走勢,在很多時候就是相反的。 這才是有效的配置。把錢分散在成長引擎(股票)和穩定基石(債券)之間,才能在你投資組合的一個部分下跌時,由另一部分來提供保護。

所以,下次檢視自己投資組合的時候,不要只看你有幾支股票、幾支基金。試著用「目的」來分類看看,你會發現,你對自己財務狀況的理解,會清晰很多。

換你思考看看:

在你目前的投資裡,哪一類「部隊」的資產佔比最高?你當初是怎麼考慮的,是為了成長、穩定,還是其他目的?在下面留言分享看看吧。